公認会計士 中田清穂のインボイス制度と電子帳簿保存法の解説講座 2024.03.07 (UPDATE:2025.08.01)

中田 清穂(なかた せいほ)

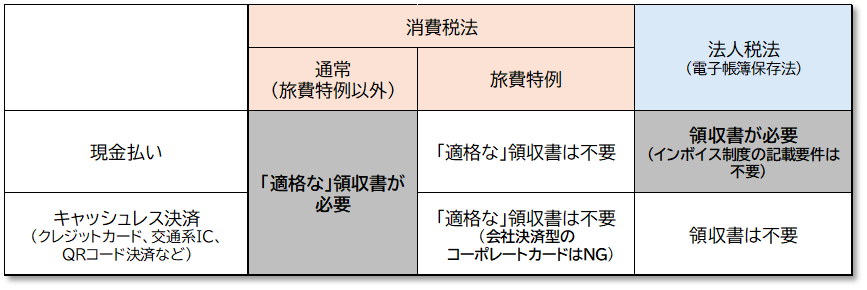

帳簿のみの保存で仕入税額控除が認められるのが、いわゆる旅費特例とか出張旅費特例と言われるものです。言い換えれば、出張旅費については、インボイス(適格請求書等)がなくても仕入税額控除が認められるのです。

出張旅費は主に、「実費精算」と「一定額の支給(前払出張費)」で支払われます。

法令では、現金払い、クレジット払いなどの支払方法の違いによって制限を設ける規定はありません。

したがって、従業員等が立て替えた出張旅費については、実費精算する場合も同特例の適用があり、3万円以上であっても帳簿のみの保存で(インボイスがなくても)仕入税額控除ができるのです。

ただし、「会社決済型のコーポレートカード」で支払った場合には、インボイスが必要ですので、注意が必要です。

皆さんの会社が、『出張旅費特例』を適用していない場合、法律では必要ないインボイスの入手を担当者に強いるなど、会社全体として無駄な作業をしている可能性が高いと思われます。

したがって、早めに『出張旅費特例』を適用して、無駄な作業や「紙」を減らしましょう。

ただし、『出張旅費特例』は消費税法での『特例』であって、法人税法の特例ではないので注意が必要です。

『出張旅費特例』では、消費税法の要件を満たす(適格である)インボイスは不要です。

しかし、法人税法にはこのような特例規定はなく、証憑(紙の領収書や電子取引データ)が必要なのです。

正確に理解する必要があるのですが、法人税法における証憑は、インボイス制度の「適格請求書等の記載要件」を満たす必要はありません。

インボイスではないけれど、税務上の証拠(エビデンス)は必要だということです。

これを図で整理すると以下のようになります。

こんな状態では、現場の混乱を避けるために、領収書はすべて紙で入手しておくように、指示する経理部門も多いでしょう。

これでは、せっかく進みつつあった日本企業のIT化に、またもやブレーキがかかります。

インボイス制度導入には、それなりの目的や理由があったでしょう。

しかし、日本政府が本気で日本企業のIT化を促進したいのであれば、同じ取引について、消費税法と法人税法とで取り扱いを統一して、現場の混乱を回避すべきでしょう。

もっとも望ましいのは、キャッシュレス決済については、出張旅費だけでなく、全ての立替精算では、「紙」の領収書が不要となるような法改正が、強く望まれます。

中田 清穂(なかた せいほ)

1985年青山監査法人入所。8年間監査部門に在籍後、PWCにて 連結会計システムの開発・導入および経理業務改革コンサルティングに従事。1997年株式会社ディーバ設立。2005年同社退社後、有限会社ナレッジネットワークにて、実務目線のコンサルティング活動をスタートし、会計基準の実務的な理解を進めるセミナーを中心に活動。 IFRS解説に定評があり、セミナー講演実績多数。