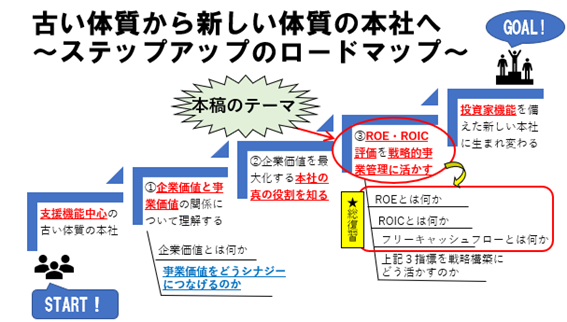

新しい本社機能に生まれ変わるためステップアップロードマップ 2023.08.28 (UPDATE:2024.11.19)

柴山政行(しばやま まさゆき)

今回は、いままでに学んだ事業判断のための重要な財務分析指標であるROE・ROICとフリーキャッシュフロー概念について、まとめて知識を整理し復習したいと思います。

まずはROEの計算式とその意味についてです。

ROE(Return On Equity 自己資本利益率)は、株主が会社に預託したあるいは投資した資金に対するリターンの比率です。

株式投資を行う株主の視点で見た分析指標ということができますね。

【計算式】

当期純利益※平均自己資本:(期首自己資本+期末自己資本)÷2

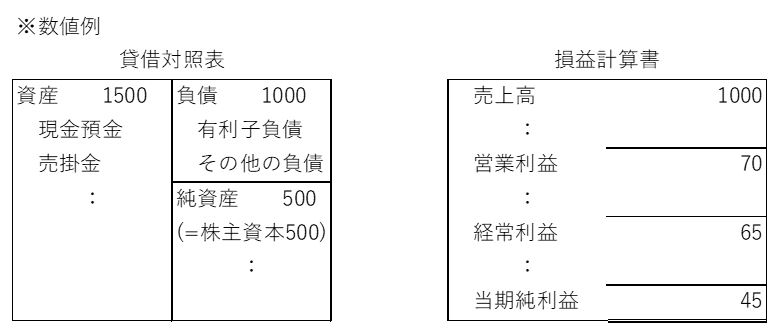

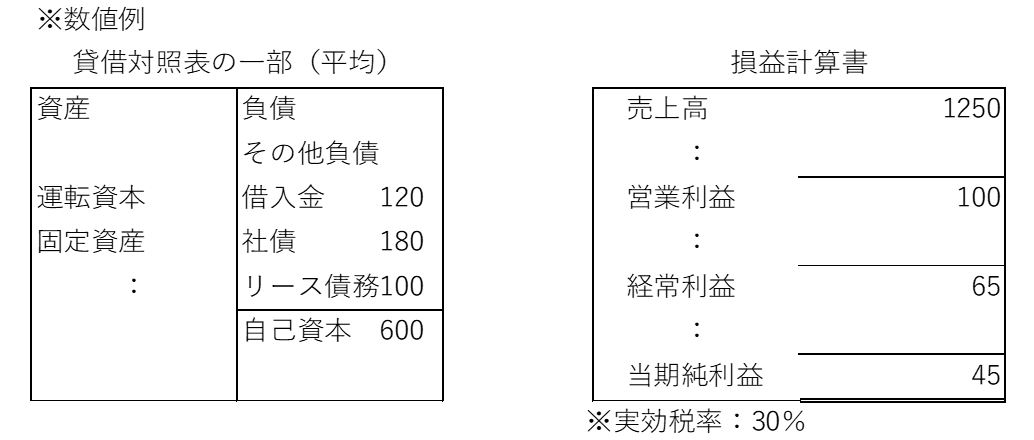

簡単な数値例で確認いたします。

貸借対照表の平均自己資本をここでは純資産=株主資本と仮定しまして、500億円あるとします。

これに対し、会社が稼いだ最終的な利益としての当期純利益を45億円と考えると、ROEの計算は次のようになりますね。

ROE=(当期純利益)45億円 ÷(平均自己資本)500億円

=9.0%

日本企業における執筆時点(2023年前後)でのROEの上場企業平均値はおおむね9%台とされていますので、上記の計算例はだいたい上場企業の標準的な収益性をあらわしていると想像できます。

さきほどもROEが主に株主など投資家の視点で投資判断の材料となることをお伝えいたしましたが、その背景的な理由の一つをお話いたしましょう。

次のかんたんなストーリーを想定してみてください。

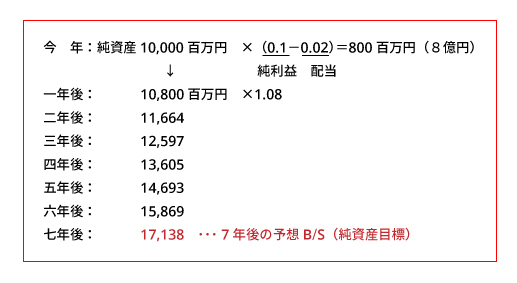

以上より、たとえば今年から7年後の理論的な株式評価額(企業価値)を推定してみましょう。

(百万円単位。1億円=100百万円)

このように、ビジネスモデルをある程度確立し、将来の収益予測ができることにより、〇年後の貸借対照表における純資産の額を推定できます。

これに、目標ROEをかけてあげれば7年後の予想当期純利益が出せます。

※7年後の予想当期純利益 … 171億円×0.1=17億円

あとは、7年後の当期純利益17億円に現時点とPERが同じという仮定のもとで計算すると、7年後の予想株価は次のように計算できますね。

7年後の予想株式評価額: 17億円×15=255億円

255億円は予想される時価総額なので、この額を発行済み株式数で割れば、一株当たりの価値、すなわち株価の理論値が一つ手に入ります。

もしも現時点の時価総額が150億円ならば、7年後には100億円以上の株式価値が増える計算になります。

このような将来の価値推定が可能になることも、株主目線でROEを見ることができるとされる理由の一つですね。

ROIC(Return on Invested Capital 投下資本利益率)は、事業に投下されている資本からどれくらいの利益が得られているかどうかを判断する指標です。

貸借対照表の資産には、事業活動に貢献しているアクティブな部分がある一方で、一部の資産は事業活動のために投下されない部分もあったりします。

そこで、各事業に必要とされる投資額に対する投資効率を判定し、その事業への追加投資を行うか、あるいは投資レベルを引き下げるか、などの戦略的判断に活かすことが本社機能としては求められます。

教科書的な意味でのROICの計算式は次のようになります。

【計算式】

税引き後営業利益

ROIC= ――――――――――

平均投下資本

※平均投下資本:(期首投下資本+期末投下資本)÷2

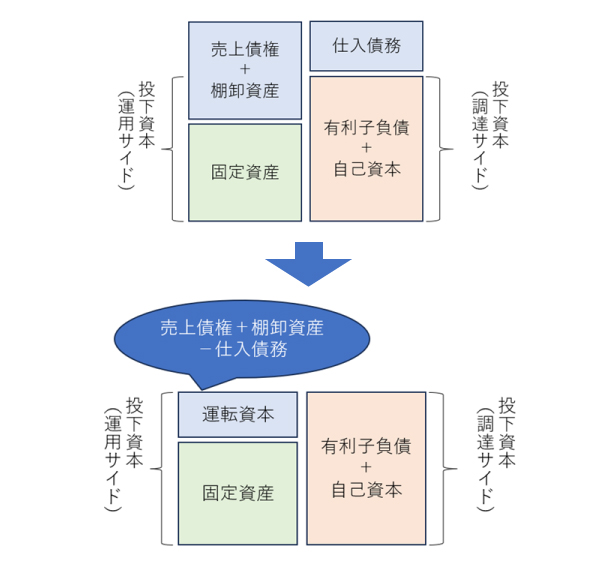

なお、参考までに、投下資本の考え方には、貸借対照表の貸方(右側・調達サイド)の視点と貸借対照表の借方(左側・運用サイド)の視点の2通りがあります。

以上より、有利子負債は借入金・社債・リース債務の合計なので、120+180+100=400となります。

この有利子負債400に自己資本600を足すと、投下資本は1,000と計算されますね。

一方で、税引き後の営業利益は 100×(1-0.3)=70と求められます。

したがって、ROIC=70÷1,000=7%と計算できますね。

一般的に、事業単位でROICを判断する場合には、7%前後の数値をひとつの目安とされることがあります。

このようなROICの基準を下回る場合には、その事業の撤退や縮小を検討するなどの事業戦略に影響を及ぼすことがあり得るでしょう。

フリーキャッシュフローは、会社の自由になるお金として理解されています。

営業活動で稼いだキャッシュを事業維持に必要な投資として支払った後に残る資金といいかえることができます。

このフリーキャッシュを原資として、事業拡大や新規事業の創出をしたり、借入金の返済を行ったり、配当などの株主への利益還元を行ったりします。

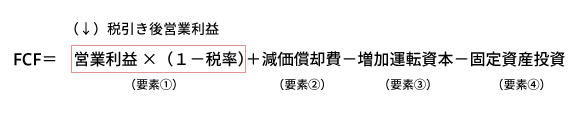

フリーキャッシュフローの計算式は次のようになります。

【計算式】

上記の計算要素のうち、①税引き後営業利益と②減価償却費は損益計算書の数字を使い、③増加運転資本と④固定資産投資は貸借対照表の数字を使います。

ちなみに、増加運転資本は「仕入増加-売掛金増加-棚卸資産増加」で求められます。

フリーキャッシュフローがなぜ重要な財務情報かというと、理論的には将来の割引後フリーキャッシュフローの合計が企業価値にほかならないからですね。

※企業価値=将来の割引後フリーキャッシュフローの合計

したがって、この5年計画における事業価値は2,795万円であることから、この額を下回る額ならば、事業への投資を行うことができることになります。

なお、将来にわたって永続的に同じ額のフリーキャッシュフローが得られると仮定するならば、企業価値の計算は次のようにとてもシンプルになりますね。

したがって、来期より継続して毎年700万円の割引後フリーキャッシュフローが得られると見込まれる場合には、8,750万円以下ならば投資支出をしても損はしないですね。

フリーキャッシュフローは投資する対象の事業価値を判断する際に最も重視される財務数値の一つと考えることができます。

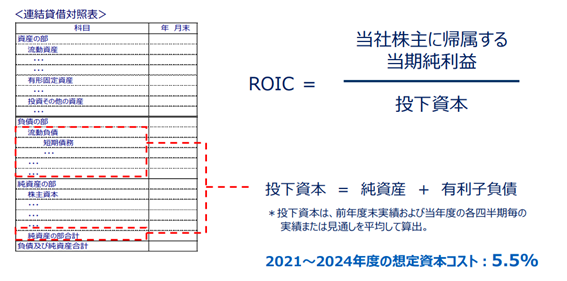

ROIC経営の代表的な例として取り上げられることの多いオムロンの開示資料を見てみたいと思います。

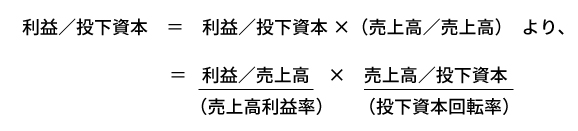

次の計算式は、オムロンの決算説明資料から引用したものです。

(引用:2022年度 決算 投資家様向け説明資料 2023年4月26日 オムロン株式会社)

計算式を見てみるとわかるとおり、ROICの分子は税引き後の営業利益ではなく「当社株主に帰属する当期純利益」として、損益計算書の末尾の利益が採用されている点が特徴的ですね。もちろん、こういった会社独自の判断で具体的な数値を決めることは十分にあり得ます。

ちなみに、2022年度のROICは10.4%と想定資本コスト5.5%を大きく上回っていますね。

ROICの数値ももちろん重要なものさしとなるのですが、オムロンのROIC経営で注目される点のひとつに、その分析の独自性があります。

ROICを用いた事業マネジメントについて、大きく2つの特徴があると考えられます。

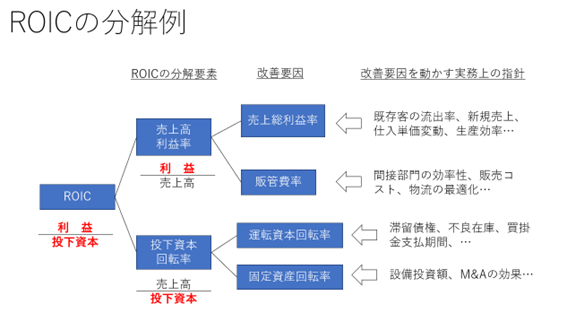

1番目の特徴として、ROICを独自の視点でロジックツリーのような形で分解します。

また、2番目の特徴として、ROICと成長性の2軸を使って事業の評価を行います。

ROICを分解して経営改善につなげる場合、次のようなやり方がまず考えられます。

図を見るとわかる通り、ロジックツリーのような形状を用いると分解しやすくなります。

具体的には、一番左のところにROICを書き、これを構成する2つの分析項目に分けて志向を展開していくことができます。

【計算式の応用】

※売上高/売上高(=1)をもとの計算式に掛けても結論は同じ、という性質を応用する。

このように見ていくと、ROICを改善するための対策として、売上高に対する利益率を高めるという「効率性」の視点と、投下資本に対して売上を成長させるという「拡大性」の視点から、多様な選択肢をピックアップし、対策としてたくさんのアイディアを思い浮かべることができますね。

こうすることで、改善の打ち手を増やし、ROICアップの可能性を高めることが可能になります。

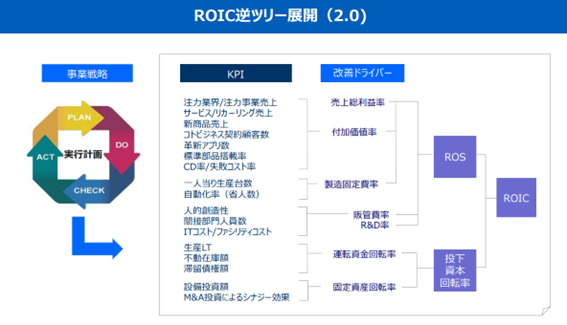

この点、オムロンの公表資料を拝見すると、たとえば次のような「ROIC逆展開ツリー」という興味深い対策方法を確認することができます。

(引用:「2022年度決算 投資家様向け説明資料 2023年4月26日 オムロン株式会社」)

ROICを利益率(ROS)と回転率の視点で分解し、さらに改善ドライバーとして各財務指標を組み立て、さらにこれらを変化させるための行動指標として各種KPI(Key Performance Indicator;重要業績評価指標)を詳細に設定しています。

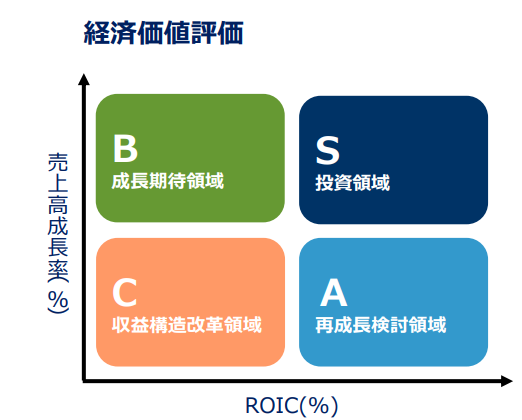

以上に加え、社内に数多く存在する各事業を「売上成長率」「ROIC」の2軸の組合せで総合的に評価するシステムを導入している点が興味深いです。

※オムロンの事業ポートフォリオマネジメントに関する概念のひとつ (引用:「2022年度決算 投資家様向け説明資料 2023年4月26日 オムロン株式会社」)

(引用:「2022年度決算 投資家様向け説明資料 2023年4月26日 オムロン株式会社」)

売上高の成長性が高く、高いROICを記録する事業は右上の「S投資領域」と位置付けられています。その対角線上にある「C収益構造改革領域」は、売上高成長率もROICも低いため、おそらく場合によっては規模の縮小さらには撤退の判断も迫られることがあるやもしれません。判断が難しいところといえるでしょう。

このように、ROICを事業マネジメントの重要なツールとして使いこなしているオムロンの決算発表その他投資家向け情報は、わたしたちに財務戦略についての理解を深めるにあたって、多くの示唆を与えてくれるものではないかと思います。

以上、ROE、ROICおよびフリーキャッシュフローのポイントとROIC経営の有名な開示例としてオムロン株式会社の取り組みなどについて、取り上げてみました。

次回は、これらの財務指標・財務データを用いて、企業戦略の策定に際してどのように活用していけばよいか、について一緒に考えていきましょう。

柴山政行(しばやま まさゆき)

公認会計士・税理士

柴山会計ラーニング株式会社代表 公認会計士税理士事務所所長

公認会計士・税理士としての業務のほか、経営者や税理士向けにコンサルティング指導、メルマガ・インターネットを中心とした簿記・会計教材の製作、会計関連の講演やセミナーなど、多岐にわたって精力的に行っている。 また、小中学生から始められる簿記・会計教育「キッズ★BOKI」のメソッドを開発し、その普及に力を注いでいる。

<柴山会計ラーニング株式会社>

https://bokikaikei.info/

<柴山政行のYou Tube会計大学>

https://www.youtube.com/@shibayama999