税務会計業務のポイント 2021.11.09 (UPDATE:2024.11.22)

アクタス税理士法人

消費税は、令和5年10月から適格請求書等保存方式(インボイス制度)が導入されます。

それに向けて、令和3年10月から適格請求書発行事業者の登録申請が開始されました。

今回は、そのインボイス制度について解説していきます。

【ホワイトペーパー】『インボイス制度の基本をおさらい!』ダウンロードはこちら

売手である登録事業者は、買手である取引相手(課税事業者)から求められたときは、適格請求書を交付しなければなりません。また、交付した適格請求書の写しを保存しておくなどいくつかの義務が課されます。

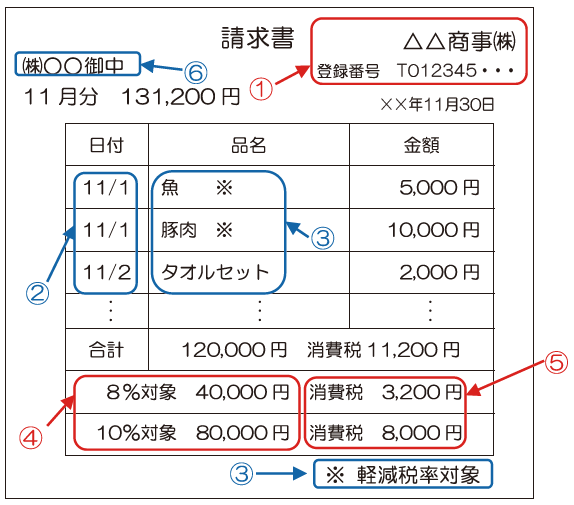

| 適格請求書への記載事項 |

① 請求書発行者の氏名又は名称及び登録番号 ② 取引年月日 ③ 取引内容(軽減税率の対象品目である旨) ④ 税率ごとに区分して合計した対価の額(税抜又は税込)及び適用税率 ⑤ 税率ごとに区分した消費税額等 ⑥ 書類の交付を受ける事業者の氏名又は名称 ※受領者の追記は不可 ※端数処理は一請求書当たり、税率ごとに1回ずつ ※国税庁「消費税軽減税率制度の手引き」(令和3年8月)より作成 |

買手は仕入税額控除の適用を受けるために、原則として、取引相手(売手)である登録事業者から交付を受けた適格請求書及び帳簿の保存が義務付けられます。

なお、買手が作成する売手の登録番号などの一定の事項が記載された仕入明細書等を保存することでも仕入税額控除の適用を受けることができます。

ただし、この仕入明細書等は、課税仕入れの売手の確認を受けたものに限られます。

また、免税事業者は適格請求書を発行できないため、免税事業者からの仕入は原則として仕入税額控除できなくなります。

こちらについては経過措置がありますので、裏面Q&AのQ1もあわせてご確認ください。

【ホワイトペーパー】『インボイス制度の基本をおさらい!』ダウンロードはこちら

Q1.免税事業者からの仕入は、仕入税額控除が一切受けられなくなるのでしょうか。

A1. 経過措置があり、一定の期間までは、仕入税額相当額の一定割合を仕入税額として控除できます。この経過措置を受けるためには、現行の区分記載請求書等と同様の事項が記載された請求書等を保存し、帳簿には「80%控除対象」など、この経過措置の適用を受けたものである旨を記載します。

|

期間 |

仕入税額控除できる金額 |

|

令和5年10月1日から令和8年9月30日まで |

仕入税額控除相当額×80% |

|

令和8年10月1日から令和11年9月30日まで |

仕入税額控除相当額×50% |

|

令和11年10月1日以降 |

控除不可 |

Q2.毎月の家賃など、契約書のみで請求書がない場合はどうすればいいですか。

A2.契約書に登録番号などの必要事項を記載し、日付と金額が印字された通帳等を保存することで、適格請求書の交付を省略することができます。

ただし、途中で貸主が適格請求書発行事業者でなくなることも想定されるため、定期的に「適格請求書発行事業者公表サイト」等で確認する必要があります。

Q3.適格請求書を電磁的記録で発行しようと考えています。どのような方法で保存等をすればよいですか。

A3.令和5年10月以降の消費税のインボイス制度においては、適格請求書発行事業者は、適格請求書等を書面に代えて「電磁的記録(電子インボイス)」により提供することができます。

また、保存については、売手、買手ともに電磁的記録のまま保存することが求められますが、書面に出力して保存する方法も消費税法においては認められます。

一方で、電子インボイスは電子帳簿保存法上の「電子取引」に該当するため、申告所得税及び法人税の保存義務者は、電子取引の保存要件を満たしたうえで、電磁的記録のまま保存する必要があります。インボイス制度下での消費税法の取扱いと異なりますので、注意が必要です。

Q4.取引先から請求される立替経費については、どのような保存をすればいいでしょうか。

A4.取引先に経費を立て替え払いしてもらった場合、取引先宛に交付された適格請求書をそのまま取引先から受領し保存するのでは仕入税額控除の要件を満たしません。

この場合、取引先からその適格請求書が貴社のものであることを明らかにした「立替金精算書等」を別途発行してもらう必要が生じます。

Q5.適格請求書の交付義務が免除される取引はありますか。ある場合、買手は何を保存するのでしょうか。

A5.公共交通機関であるバスや鉄道等による旅客の運送で3万円未満の取引や、自動販売機による課税資産の譲渡等で3万円未満の取引、郵便切手を対価とする郵便サービスなど一定の取引については、適格請求書の交付義務が免除されています。

これら交付義務が免除される取引や、従業員等に支給する通常必要と認められる出張旅費、宿泊費、日当及び通勤手当等の課税仕入れなどは、帳簿のみの保存で仕入税額控除が認められます。

Q6.免税事業者ですが、令和5年10月から登録事業者になるための手続きを教えてください。

A6.課税事業者を選択する必要がありますが、令和5年10月1日から登録事業者になる場合、登録申請のみで足り、課税事業者選択届出書の提出は不要です。

この場合、事業年度にかかわらず登録日以降の期間について課税事業者になります。

また、登録と同時に簡易課税制度の適用を受けたい場合は、簡易課税制度選択届出書を課税期間の末日までに提出すればよいことになっています。

アクタス税理士法人

東京と大阪を中心に計4拠点をもつアクタスグループの一員。 アクタス社会保険労務士法人、アクタスHRコンサルティング、アクタスITソリューションズと連携し、 中小ベンチャー企業から上場企業まで、顧客のニーズに合わせて、税務会計、人事労務、システム導入支援の各サービスを提供しています。