公認会計士 中田清穂のインボイス制度と電子帳簿保存法の解説講座 2023.03.09 (UPDATE:2024.11.20)

中田 清穂(なかた せいほ)

前回のコラムで、以下のような方法で書類を入手したり作成したりするケース(電子取引)では、「電子的」に保存する「義務」があり、「紙」での保存は認められないという解説をしました。

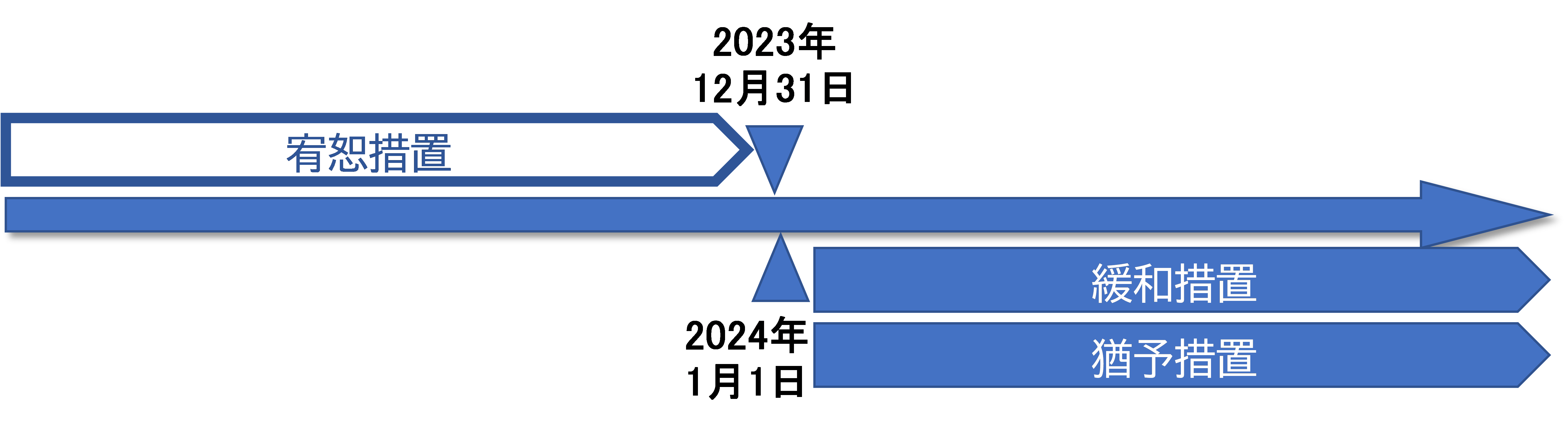

ただ、2023年12月31日までは「宥恕措置」があり、また2024年1月1日以降には、「猶予措置」や「緩和措置」があるので、書類をやりとりするタイミングと各措置との関連を正確に把握しておく必要があります。

従来、エビデンスは「紙」でやり取りしたものは当然「紙」で保存するものの、「電子的」にやり取りするものも全て「紙」にプリントアウトして保存するのが義務でした。

それが、2022年1月1日から、電子取引でやり取りしたエビデンスは、すべて電子的に保存することが義務になりました。

180度の大転換でした。

「エビデンスはすべて紙で保存する」のが当たり前の世の中が、いきなり極端に変わってしまい、日本中で大騒ぎになりました。

その結果、国税庁は「宥恕措置」を講じて、「電子取引の取引情報に係る電磁的記録の保存への円滑な移行」ができるようにしたのです。

この「宥恕措置」について、国税庁が令和4年6月に公表している「電子帳簿保存法一問一答 【電子取引関係】」の問56-2に記載されている内容が以下です。

|

令和3年度の税制改正で、従前認められていた、電子取引の取引情報に係る電子データを出力することにより作成した書面等の保存をもって、その電子データの保存に代えることができる措置(電子データの出力書面等による保存措置)が廃止されましたが、令和4年度の税制改正においては、その電子データの保存要件への対応が困難な事業者の実情に配意し、引き続きその出力書面等による保存を可能とするための措置が講じられています。 具体的には、電子取引の取引情報に係る電子データの保存に関する当面の宥恕措置として、令和4年1月1日から令和5年12月31日までの間に申告所得税及び法人税に係る保存義務者が行う電子取引につき、その電子取引の取引情報に係る電子データを保存要件に従って保存をすることができなかったことについて、 納税地等の所轄税務署長がやむを得ない事情があると認め、かつ、 その保存義務者が税務調査等の際にその電子データの出力書面(整然とした形式及び明瞭な状態で出力されたものに限る。)の提示又は提出の求めに応じることができるようにしている場合には、 その保存要件にかかわらず、その電子データの保存をすることができることとする経過措置が講じられたものです。 (参考) この宥恕措置の適用にあたっては、保存要件に従って保存をすることができなかったことに関するやむを得ない事情を確認させていただく場合もありますが、仮に税務調査等の際に、税務職員から確認等があった場合には、各事業者における対応状況や今後の見通しなどを、具体的でなくても結構ですので適宜お知らせいただければ差し支えありません。 |

(改行及びマーカー筆者)

URL: https://www.nta.go.jp/law/joho-zeikaishaku/sonota/jirei/pdf/0021006-031_03.pdf

これを読むと、まず気をつけなければならないのは、「紙保存を無条件に認めているのではない」ということです。

(参考)に記載されている通り、「電子取引」によりやり取りしたエビデンスなのに、電子保存されていないことについて、以下のようなやり取りが想定されます。

【調査官】: 「これは電子取引ですね。保存されているエビデンスについてデータで見せてください。」

【経 理】: 「2023年12月31日までは『宥恕措置』があるので、電子的には保存していません。」

【調査官】: 「いや、『宥恕措置』は、電子保存をしなくてもよいという措置ではないですよ。

『宥恕措置』の規定をよく読んでください。

『保存要件にかかわらず、その電子データの保存をすることができる』ということですから、

電子的な保存は必要なんですよ。」

【経 理】: 「あっ、ほんとですね。今後気をつけます。」

【調査官】: 「そもそも、どうして電子的に保存しなかったのですか?」

【経 理】: 「特に理由はないですよ。とにかく『宥恕措置』が講じられたので、電子的な保存は必要ないと思い込んでいたんですよ」。

【調査官】: 「特に『やむを得ない理由』などはないんですか?」

【経 理】: 「特にありませんよ」。

上記のような対応が最も危険です。

このような場合には、「従来よりも重い重加算税」が課せられる可能性があります。

さらに、対応がまずい場合には、青色申告の承認が取り消される可能性もゼロではありません。

実は、実際には、このような罰則規定が適用されるケースはない、それどころか、調査官は「電子取引の保存状況」については、「見て見ぬふりをして、鼻ッから大目に見ているんだ」という情報が飛び交っておりました。

しかし、2022年12月に一般社団法人日本CFO協会が実施した実態調査(回答数:138件)で、2022年1月から11月までに税務調査等が入った企業14社のうち、2社が「従来よりも重い重加算税」が課せられた」と回答しています。

このアンケート調査結果を見て、あるイベントで対談した税理士は、

「この2件のケースは、電子取引について、電帳法の保存要件が満たせない『やむを得ない事情』もなく、さらに調査対象となった取引が損金算入是非の判断に影響を及ぼす取引なのに、「紙」でしか保存されておらず、『原本である取引データ』の確認ができず、『課税逃れ』の可能性が高いと判断されたのではないか。

もしかすると、調査官に提出した『紙のエビデンス』も改ざんされていたのではないか。そのくらい酷い状況でないと罰則規定を課すことは考えにくい。」

という推察をされていました。

いずれにしても、「宥恕措置」は無条件で認められるものではないということが重要です。

そして、この「宥恕措置」は2023年12月31日までの措置であり、2023年12月31日で廃止されることが明記されました。

その原文が以下です。

| ③ 電子取引の取引情報に係る電磁的記録の保存への円滑な移行のための宥恕措置は、適用期限の到来をもって廃止する。 (注)上記の改正は、令和6年1月1日以後に行う電子取引の取引情報に係る電磁的記録について適用する。 |

(令和5年度税制改正の大綱(令和4年12月23日閣議決定)の83ページ、マーカー筆者)

URL: https://www.soumu.go.jp/main_content/000853546.pdf

しかし、2年間の宥恕措置を講じられながら、まだ「電子取引」について、電帳法の保存要件を満たすような電子的な保存ができていない企業が非常に多いと言われています。

したがって、税制改正大綱では「ポスト宥恕措置」とも言える「緩和措置」と「猶予措置」を新たに設けています。

「緩和措置」の原文が以下です。

| ①電子取引の取引情報に係る電磁的記録の保存要件について、次の措置を講ずる。 イ 保存義務者が国税庁等の当該職員の質問検査権に基づく電磁的記録のダウンロードの求めに応じることができるようにしている 場合には検索要件の全てを不要とする措置について、対象者を次のとおりとする。 (イ)その判定期間における売上高が5,000 万円以下(現行:1,000 万円以下)である保存義務者 (ロ)その電磁的記録の出力書面(整然とした形式及び明瞭な状態で出力され、取引年月日その他の日付及び取引先ごとに整理さ れたものに限る。)の提示又は提出の求めに応じることができるようにしている保存義務者 ロ 電磁的記録の保存を行う者等に関する情報の確認要件を廃止する。 |

(令和5年度税制改正の大綱(令和4年12月23日閣議決定)の82ページ、マーカー筆者)

URL: https://www.soumu.go.jp/main_content/000853546.pdf

まず、二つ目「ロ 電磁的記録の保存を行う者等に関する情報の確認要件を廃止する。」について説明しますが、従来は、タイムスタンプを付して電子保存をする担当者やそれを承認する上司などを特定できるような事業者名、役職名、所属部署名及び氏名などの身分を確認できることが必要でしたが、それを不要にする「緩和措置」です。

次に一つ目の項目は、「電子取引」の電子的保存をする際に求められる「検索要件」が不要となる「緩和措置」です。

ここで重要なポイントは、以下です。

まず、②で、2事業年度前の売上高が5000万円を超えていると、この「緩和措置」は受けられません。

次に、2事業年度前の売上高が5000万円以下であっても、①の「調査官がダウンロードを求めてきたらそれに応じられる」ことが必要ですので、「紙でしか保存しない」状況では、「緩和措置」は受けられないのです。

すなわち、この「緩和措置」は、「紙で保存すればよい」というものではないということです。

やはり、電子保存を大前提にしているのです。

| 電子取引の取引情報に係る電磁的記録を保存要件に従って保存をすることができなかったことについて相当の理由がある保存義務者に対する猶予措置として、申告所得税及び法人税に係る保存義務者が行う電子取引につき、納税地等の所轄税務署長が当該電子取引の取引情報に係る電磁的記録を保存要件に従って保存をすることができなかったことについて相当の理由があると認め、かつ、当該保存義務者が質問検査権に基づく当該電磁的記録のダウンロードの求め及び当該電磁的記録の出力書面(整然とした形式及び明瞭な状態で出力されたものに限る。)の提示又は提出の求めに応じることができるようにしている場合には、その保存要件にかかわらず、その電磁的記録の保存をすることができることとする。 |

(令和5年度税制改正の大綱(令和4年12月23日閣議決定)の82ページ、マーカー筆者)

URL: https://www.soumu.go.jp/main_content/000853546.pdf

①の「相当の理由」について、この税制改正大綱では、具体的には記載されていません。

今後取扱通達などで少しは具体的になるものと思います。

見落としがちなのが、②の「調査官がダウンロードを求めてきたらそれに応じられること」です。「ダウンロード」ということは電子保存していなければ出てこない表現です。

つまり、この「猶予措置」も、電子保存を大前提にしているのです。

以上の「宥恕措置」、「緩和措置」及び「猶予措置」をまとめると以下のように表現できます。

「宥恕措置」は今年の年末で廃止されます。

その代わりに、年が明けて、来年元旦から「緩和措置」と「猶予措置」がスタートする「予定」です。

「予定」と表現したのは、このコラムを執筆している時点ではまだ、国会で税制改正大綱を反映した法案が可決されていないからです。

現在通常国会が開催されていますが、まだこの法案は可決されていません。

順調にいけば、来年元旦から「緩和措置」と「猶予措置」がスタートするでしょう。

しかし、防衛関連や子育て関連などで国会審議が紛糾したり、また新たなスキャンダルで国会審議の時間が費やされたりすると、税制改正法案は成立しない可能性もあります。

もし、税制改正法案が成立しない場合にはどうなるでしょう。

「宥恕措置」は今年の年末で廃止されるけれども、来年元旦からの「緩和措置」と「猶予措置」はない、原則の「紙保存は認めない」ということになってしまいます。

最悪です。

いずれにしても、「電子取引」については電子保存が大前提であることを忘れてはならないのです。

したがって、なるべく早めに、少なくとも「電子取引」については、適切な電子保存ができる業務フロー、組織体制そしてシステム対応ができるように、動き始めた方が良いでしょう。

中田 清穂(なかた せいほ)

1985年青山監査法人入所。8年間監査部門に在籍後、PWCにて 連結会計システムの開発・導入および経理業務改革コンサルティングに従事。1997年株式会社ディーバ設立。2005年同社退社後、有限会社ナレッジネットワークにて、実務目線のコンサルティング活動をスタートし、会計基準の実務的な理解を進めるセミナーを中心に活動。 IFRS解説に定評があり、セミナー講演実績多数。