公認会計士 中田清穂の実は深いSDGsと経理の関係徹底解説 2022.03.02 (UPDATE:2024.11.21)

中田 清穂(なかた せいほ)

最近SDGsについて、各種サイトや報道で取り上げられ、目に付くようになりました。

しかし、SDGsが経理部門と密接にかかわる問題であることに気付いている経理関係者は、日本ではまだ少ないようです。

本コラムでは、SDGsと企業活動の関係と、その中で経理部門が果たすべき役割について解説します。

SDGsは「Sustainable Development Goals(持続可能な開発目標)」の略称です。SDGsは2015年9月の国連サミットで採択されたもので、国連加盟193か国が2016年から2030年の15年間で達成するために掲げた目標です。

この目標は、「持続可能でよりよい世界を目指す国際目標」です。

17の目標(ゴール)が設定され、それぞれのゴールを果たすために、具体的なターゲットが設定されています。

そのターゲットの数は、全部で169あります。

地球上の「誰一人取り残さない(leave no one behind)こと」を誓っているので、SDGsは発展途上国のみならず,先進国が取り組むユニバーサル(普遍的)なものであり,日本としても積極的に取り組んでいます。

(2)SDGsの17のゴール

SDGsの17のゴールは以下になります。

貧困や飢餓、健康や教育、さらには安全な水など、開発途上国に対する支援だけでなく、エネルギーの話、働きがいや経済成長の話も出てくれば、まちづくりの話まで出てきて、日本を含む先進国の課題もあります。

さらには、気候変動の話、海の話や陸の話まであって、個々の国レベルの話ではなく、世界的かつ包括的な話になってきます。

将来の働きがいや経済成長を、各国や個々の企業さらには個人々々が自分勝手に考えるのではなく、世界全体として考えていかなければ、結果的にそれぞれが幸せな成長を続けていくことができなくなるでしょう。

つまり、「持続可能性」が失われるのです。

(3)SDGsの17のゴールと自分の関係

ここまでの説明で、「大切な話だということはわかるけど、そうは言っても実際問題、うちの会社は何にもしてないし、私なんか、外食してボリュームのある料理は全部食べると太っちゃうから結構食べ残してるし、スーパーで買い物してエコバッグ忘れたら、ついついレジ袋買ったりして、ちょっと悪い気はするけど、仕方ないし、このくらいのことで、世の中変わるとは思えない。」という方は、正直、多いと思います。

いくら国連レベルで目標が掲げられて、「全会一致」で採択されても、結局個々の企業や個人々々が、相当程度意識して取り組まなければ、これらの目標は達成できないでしょうし、結局地球温暖化はとどまることなく、天候は年を追うごとに悪化の一途をたどり、ひどい状況になっていくのでしょう。

そうなんです。

この問題を、「個」のレベルで任せておくと、結局各国や企業は困ることになるのです。だって、世界的に経済が成長しなくなるのですから。

では日本で、このSDGsに対応するための取り組みの一つをご紹介しましょう。

企業、特に上場企業の最重要指標の一つは、「株価」です。

自社の株主の期待は、株価の上昇です。

企業は自社の株主への期待に応えるために、株価が上がっていくための努力をします。

株価が上がるにはいろいろな原因がありますが、単純に言えば、「売りたい人よりも買いたい人の方が多い」と株価は上がります。

そこで、日本では、GPIFという組織が、「SDGsに積極的に対応している企業の株を優先して買うことにする」という投資方針を決めました。

私見ですが、当時の政権が「決めさせた」と言っても良いと思います。

GPIFは、年金積立金管理運用独立行政法人で「Government Pension Investment Fund」の略称です。

厚生労働省所管の独立行政法人で、厚生年金と国民年金の積立金を管理・運用している組織です。

つまり、日本国民全員が積み立てている年金や企業年金の保険料の積立金を、独占的に預かって、その保険料を管理するだけでなく、運用して増やそうとしている組織です。

ですから、その運用資金は莫大な金額です。

(2)GPIFの影響力

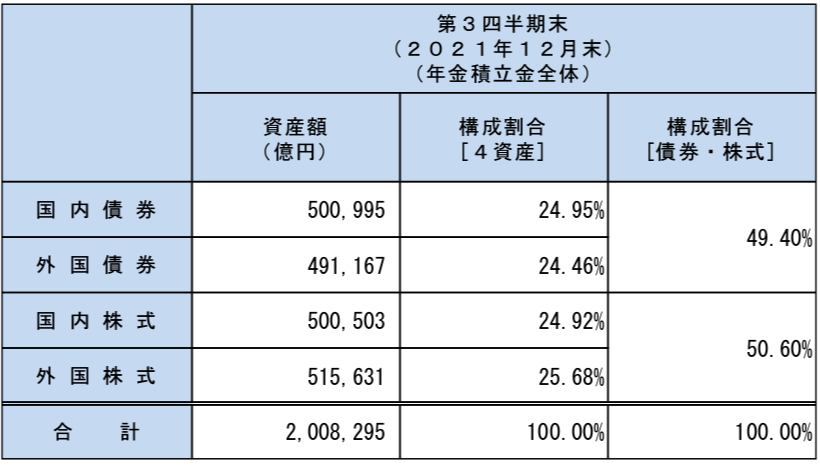

以下の図は、2021年12月末現在の運用状況です。

「資産額」の「合計」も見ると、「2,008,295」です。

これいくらかわかりますか?

単位は「億円」ですから、ざっと「200兆円」です。

200兆円ですよ、200兆!!!

さらに、「構成割合」の列を見ると、国内債券、外国債券、国内株式、外国株式で、だいたい4分の1ずつの割合で運用していることがわかります。

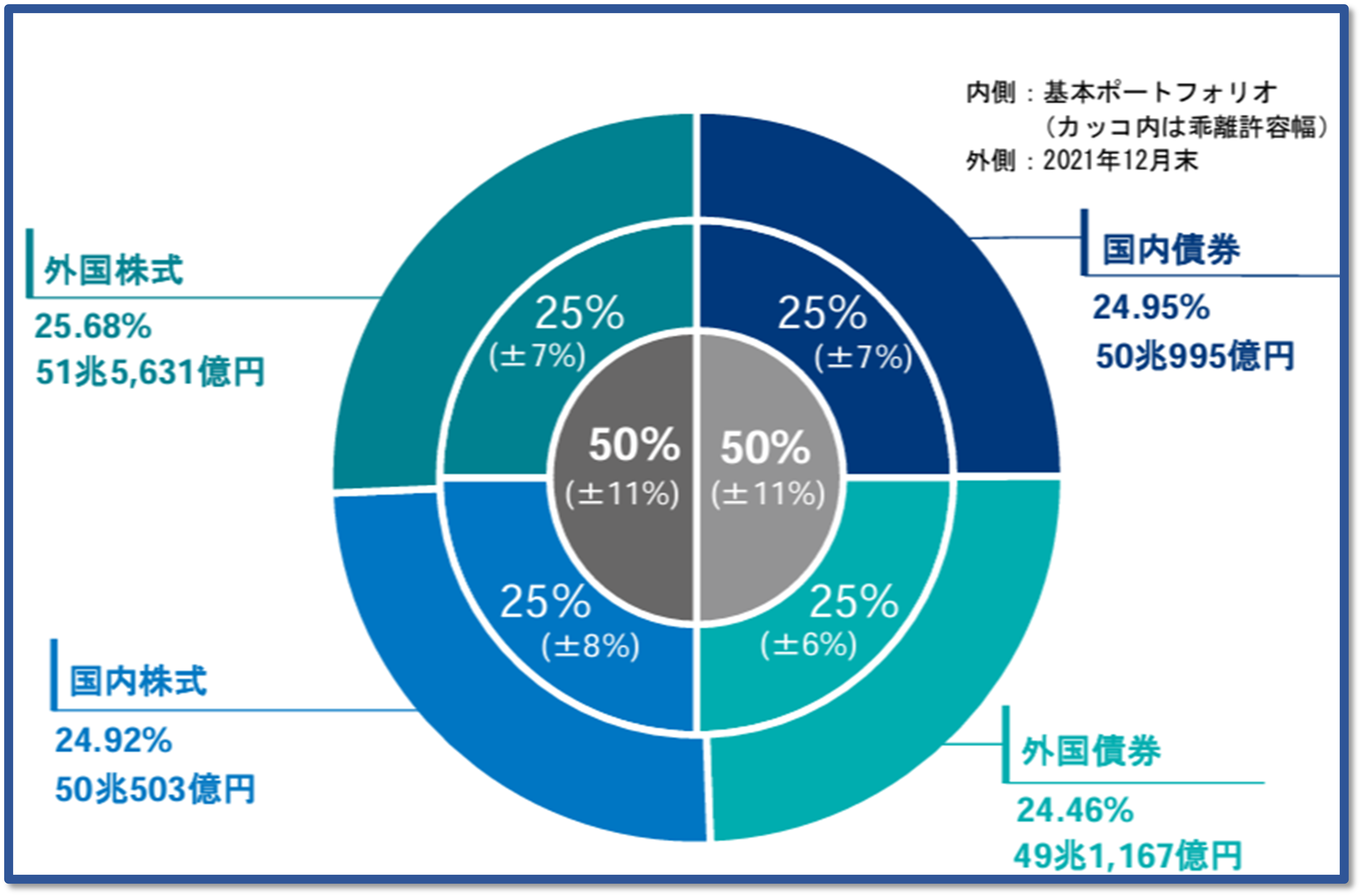

これを図にしたものが以下です。

国内株式での運用は、24.92%の「50兆503億円」になっています。

さてここで、東京証券取引所に上場している企業全体の時価総額は、2021年12月31日現在で、「753兆202億円」ですから、

|

「50兆503億円」÷「753兆202億円」=6.6% |

になります。

つまり、東京証券取引所に上場している企業全体の6.6%の株式を、GPIFだけで持っているということです。

したがってGPIFは「マーケットのクジラ」と呼ばれ、GPIFが多額の投資をする企業の株価は上がりやすいということになるのです。

(3)GPIFが掲げた投資方針

では、GPIFはどのような企業の株式を買っているのでしょうか。

以下は、GPIFのサイトに掲載されている資料の図です。

まず、この図のタイトルが「ESG投資とSDGsの関係」となっています。

そして、右下にあるのがSDGsの17のゴールの絵です。

すなわち、「SDGsに賛同して社会と共通の価値を創造している企業を、投資対象にしますよ」ということが表現されているのです。

企業としては、GPIFの投資対象に選ばれれば、自社の株価が上がるので、SDGsへの対応を積極的にアピールしていくことが、自社のためになるという構図になるのです。

ここまででわかってきたことは、GPIFなどの投資家が、投資の判断をする場合に、従来ですと、売上高や利益、さらにはキャッシュフローなどの、いわゆる「財務情報」をベースに判断されてきましたが、最近では、環境への対応、社会への配慮及びガバナンスの強化といった、いわゆる「ESGへの対応」などの「非財務情報」も投資判断の材料にしてきているということです。

これは「情報開示」の問題です。

そしてこの「情報開示」のあり方について、経理部門が無関係ではないということを、次回以降に説明していきます。

中田 清穂(なかた せいほ)

1985年青山監査法人入所。8年間監査部門に在籍後、PWCにて 連結会計システムの開発・導入および経理業務改革コンサルティングに従事。1997年株式会社ディーバ設立。2005年同社退社後、有限会社ナレッジネットワークにて、実務目線のコンサルティング活動をスタートし、会計基準の実務的な理解を進めるセミナーを中心に活動。 IFRS解説に定評があり、セミナー講演実績多数。