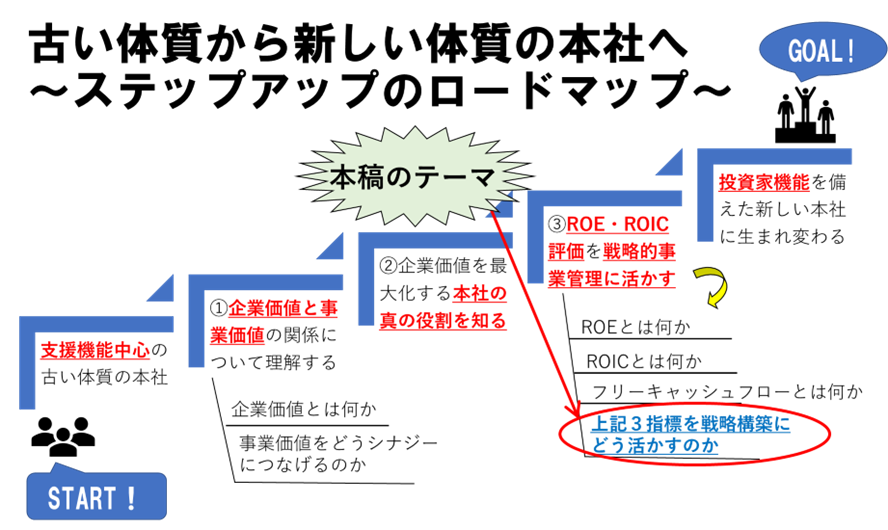

新しい本社機能に生まれ変わるためステップアップロードマップ 2023.09.19 (UPDATE:2024.11.19)

柴山政行(しばやま まさゆき)

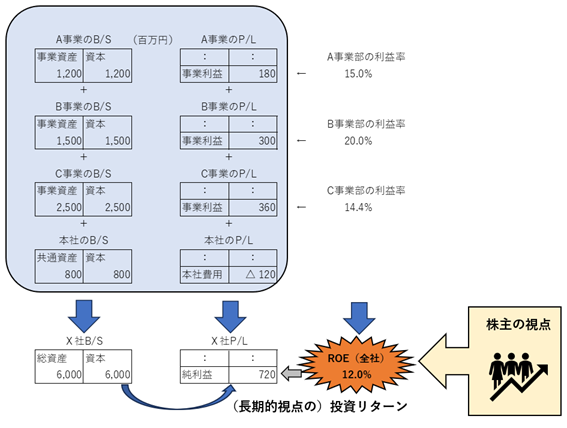

ROE(自己資本利益率)はストックとして会社が株主から委託された資本に対して、今年度に新たに生み出された「配当の原資となる」当期純利益の比率を計算するものですから、「株主のためにある判断基準」ということができます。

一般的には、このROEが高ければ高いほど、株主にとっての投資効率が良いと考えられます。

たとえば、上記の図の例でいきますと、A事業・B事業・C事業の3つの事業を営んでいるX社という会社があったとして、本社も含めたX社の全社B/S(貸借対照表)における総資産および資本が60億円(6,000百万円)、全社P/L(損益計算書)における当期純利益が7億2000万円(720百万円))だったとしましょう。

単純に計算すると、X社の全社的な実力として、720百万円÷6,000百万円=12.0%のROEを記録したことになります。

東証の2023年3月期における上場企業2090社の平均ROEは9.37%ですので、12%という数字は東証に上場する全企業平均を上回っていることになります。

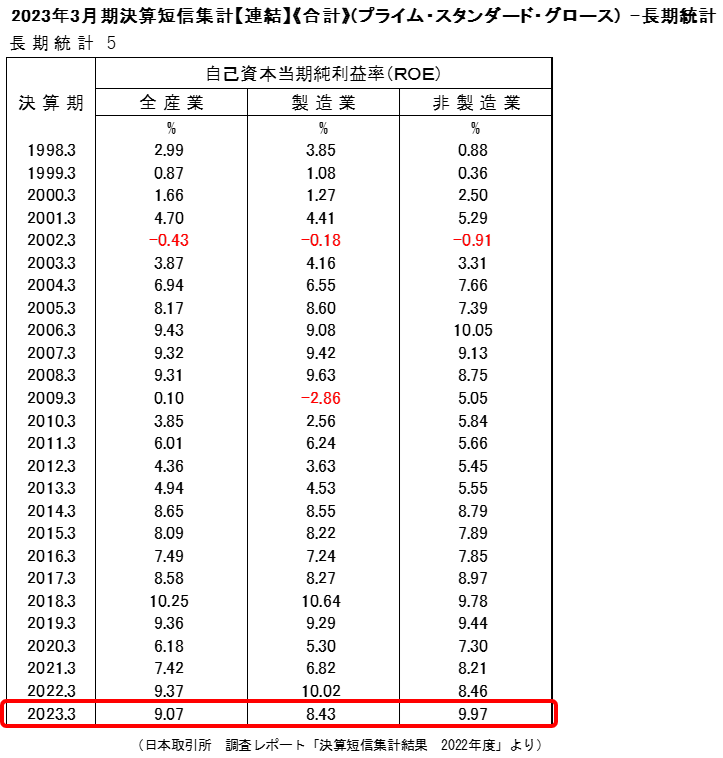

なお、ご参考までに、1998年3月期以降の25年間におけるROEの長期推移(東証)をご覧ください。

四半世紀における長期的な企業の業績の移り変わりとその背景に横たわる日本経済の変動のようすが数字の行間からにじみ出ているような錯覚を覚えます。

https://www.jpx.co.jp/markets/statistics-equities/examination/index.html

https://www.jpx.co.jp/markets/statistics-equities/examination/index.html

こうしてみると、過去25年間で一度だけ、全産業平均のROEがマイナスになったことがあります。

2022年3月期のマイナス0.43%ですね。

ちなみに、過去25年間における全産業のROE単純平均は6.18%でした。

ちょうど新型コロナが流行し始めた2020年3月期と同じ水準なのですね。

こうみると、過去の超長期平均ROE 6.18%に対し、直近の9.07%は企業の収益力が日本全体で見て回復基調にあることがうかがえます。

ROEは景気循環の影響を排除した超長期平均の指標としてみるならば、6%台で日本企業のおおむね標準レベルの水準にあると考えることができます。

いっぽうで、最近の短期的なトレンドと比較するならば、9%でようやく平均値に等しいわけで、6%台はむしろ序列が下の方になるとイメージしておきましょう。

長期的な視点で株主の立場から見た投資効率を測るものさしとして、ROEは私たちにとても有用な情報を与えてくれます。

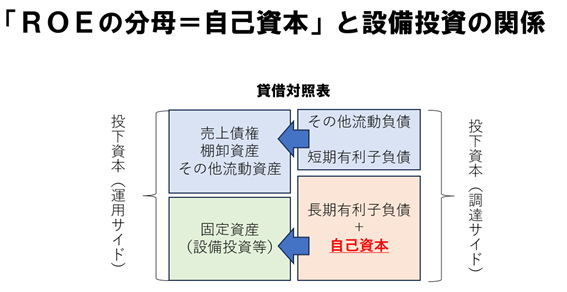

これを全社戦略の側面でとらえるさいに、一般に、B/Sの借方(左側)と貸方(右側)の対応関係でみてみると面白い解釈ができます。 ROEの分母となる自己資本による資金調達は、一般に長期設備資金としての有形固定資産や、M&Aで生じるのれんなどの無形固定資産への投資に向けられることになります。

ROEの分母となる自己資本による資金調達は、一般に長期設備資金としての有形固定資産や、M&Aで生じるのれんなどの無形固定資産への投資に向けられることになります。

これは筆者の私見ですが、自己資本は「設備投資戦略」や「企業の買収による成長戦略」と深く結びついていると考えられる側面があるのですね。

このように見ていくと、自己資本で調達した資金は、長期的な視点に基づいた設備投資・M&Aのような全社に広く影響を及ぼす可能性の大きい戦略に向けられ、その成果も目先ではなく比較的長期安定的な成長を目指す投資家から注目されることになります。

たとえば、全社トータルで考えて設備が十分に稼働し、事前のマーケットプランに沿って大いに業績を高めることができたならば、必然的に固定資産の稼働により生み出される利益の額がどんどん増えていくでしょうから、結果として損益計算の最終結論である当期純利益も目に見えて上昇するはずです。

マーケットの上昇気流に設備がフル稼働という形で収益貢献に寄与できるならば、その主要な調達源泉としての自己資本は大きく収益の獲得に貢献したといえますね。

反対に、初期投資をし始めたばかりのころはまだ十分に商品・サービスがマーケットに投下されていないと同時に、たとえば定率法などで設備の減価償却をしていれば始めの年度の減価償却費が多額になりますし、また、新事業のための研究開発やテストマーケティングなどこちらも多額のマーケティングコストがかかります。

その結果、減価償却費や研究開発・マーケティングコストの初期負担から、自己資本を投下して設備やM&Aなど全社にわたる長期戦略にとって初期の当期純利益は大きく下がる可能性があります。

そのような場合には、短期的にROEが下がっても、将来の収益向上を見越して、あまり神経質にならない方がよい時期もありますね。

以上より、ROEは、全社的な戦略思考を視野に入れながら、長期構想を前提とした企業の業績判断基準として用いることが非常に有効であると考えることができます。

ROICは、事業に投下した資本に対する利益の割合ですので、分子の事業から得られた利益に対して、分母は事業に投下した資本となります。

利 益

ROIC= ――――――――――

事業への投下資本

分母の投下資本にはいくつかの考え方がありますが、このあとの事例を検討する便宜上、ここでは有利子負債と株主資本の合計として話を進めていくことにいたします。

いっぽうで、分子の利益は税引き後営業利益を使ったりしますが、このあとの事例検討においては、ここも説明の便宜上、計算を簡略化して損益計算書の「営業利益」を用いることといたしますので、ご了承下さい。

こういった意味では、ROICの分母・分子の定義に絶対の決まりがあるわけではなく、それを利用する企業の考え方や裁量によって変わってくる余地があるのですね。

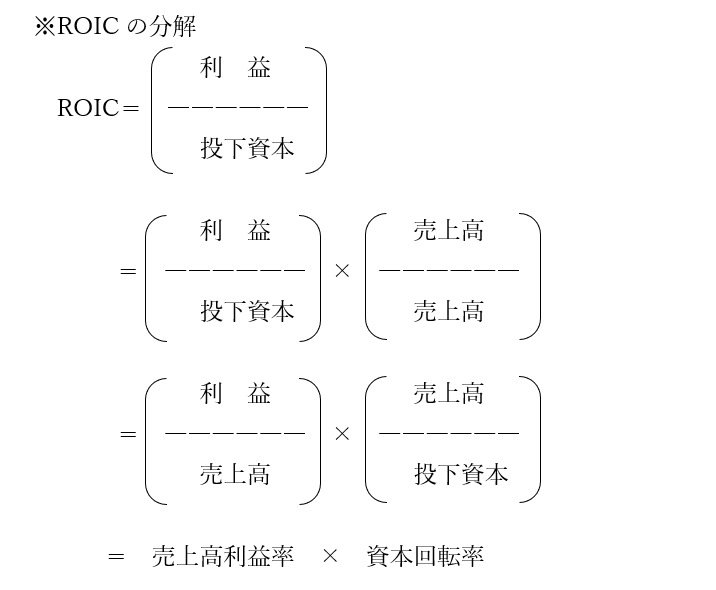

さて、話を本題に戻しますと、ROICをもとに各事業のビジネスモデルを考える場合、次のような計算式の分解をすると非常に理解がしやすくなることがあります。

このような分解をする分析方法をデュポンシステムといいます。

ROEなどでもこのような分解ができ、応用範囲が広い分析の仕方として有名です。

これで何が分かるかといいますと、たとえばおなじ5%のROICであっても、それは売上に対する利益率が高い、いいかえると利幅が大きい高付加価値を追求するスタイルの事業なのか、あるいは利益率の低い薄利多売だが売り上げ規模を追求するスタイルの事業なのか、いずれを戦略目標として重視するかの違いがわかるわけです。

ちょっと具体例で見ていきましょう。

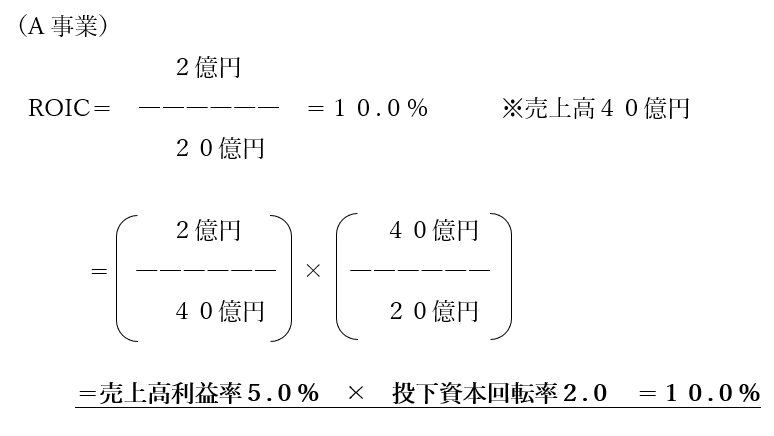

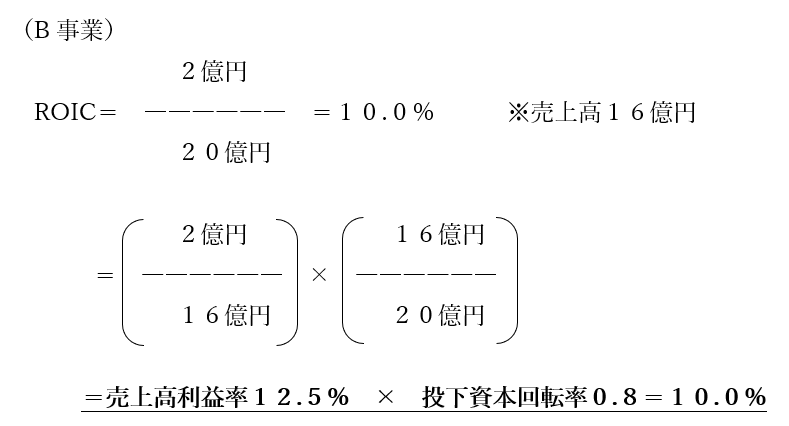

たとえば、同じROIC10%のA事業とB事業があるとします。

ここで、バランスシート上の有利子負債と株主資本を足した投下資本がA事業とB事業は同じ20億円だったとしましょう。

ROIC10%ならば、A事業・B事業のいずれも営業利益が2億円となりますね。

これだけの情報では、A事業とB事業のビジネスモデルの違いが判りません。

そこで、それぞれの売上高を損益計算書で確認したところ、A事業の売上高は40億円で、B事業の売上高は16億円だったとします。

上記のデータを基に、A事業とB事業それぞれのROICを分解するとどうなるでしょうか。

このように見ていくと、A事業・B事業のROICがともに10%と同じであっても、A事業は売上高利益率が5.0%と低くその代わり投下資本に対する売上高が2倍とかなりの売上規模となっていることがわかります。

これに対し、B事業は売上高こそ投下資本に満たない0.8倍であり、A事業よりも売上規模は小さいですが、その代わりに売上高利益率が12.5%と、売上に対してA事業の2倍以上の高い利益を得ていることがわかります。

簡単に整理すると、A事業はいわゆる「薄利多売」で売上規模を追求する事業スタイルであり、B事業は売上規模を増やすよりも、商品・サービスの差別化を追求して高付加価値を目指す事業スタイルに行きやすいことが想像できますね。

おそらく、A事業の方が価格戦略になじみやすい方向性であり、B事業は差別化戦略と相性がいい方向性になると考えられます。

以上より、自社の複数事業を比較して、薄利多売系の売上規模重視でいくのか、売上規模よりもじっくりと商品の差別化を図って高付加価値の商品サービスを開発し市場に投入する方針で行くのか、事業の将来的な戦略の方向性をしっかりと見極め、その方向性に沿った形で事業計画を立てていくことが、個々の事業の特性にマッチした本社としての対策の立て方になるのではないでしょうか。

フリーキャッシュフローは文字通り「企業が自由に使途を選べる資金」とイメージできます。

一般に、企業はフリーキャッシュフローを原資として、①投資を行うか、②借入の返済や株主への利益還元(配当・自社株買いなど)を行うか、といった大きな2通りの資金配分方法を決めたりするわけです。

このフリーキャッシュフローが大きければ大きいほど、企業としての価値が高まります。

言い換えれば、将来のフリーキャッシュフローの合計(割引現在価値)が現時点における企業価値である、ということができます。

もしもある事業を買収して今後の自社のビジネスに活かそうと考えた場合、その買収対象の企業が将来生み出すであろうフリーキャッシュフローの額を見積り、その見積り合計額を下回る価格でできるだけ買収金額を決めたいと思うのが人情ですね。

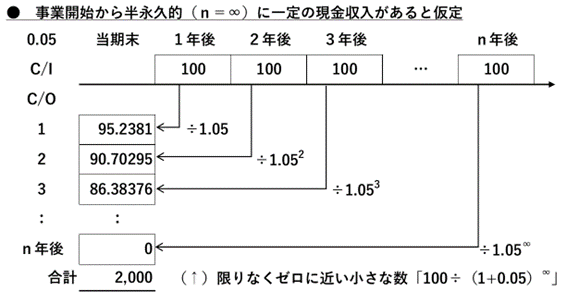

以前、別の記事で一緒に考えた事例ですが、将来のフリーキャッシュフローが安定して半永久的に毎年100万円で一定と考え、割引率が5%であるとした場合の、現時点における買収価値の上限=将来フリーキャッシュフローの割引現在価値合計は次のようになります。

仮に上記の事業の将来見積りキャッシュフロー合計が2000万円とでた場合において、現時点でその事業の所有者が短期的に資金繰りに困っていたりした場合ならば、たとえば「1500万円でもいいので、いそぎで事業を買ってもらえませんか?」という提案をしてくるかもしれませんね。

この場合は、将来、その事業から得られると期待しているフリーキャッシュフローから逆算した企業価値2000万円よりも、500万円お得な形でM&Aに成功することになります。

将来のフリーキャッシュフローを見積もることは、現時点での企業の値段を決めることにつながる、ということがなんとなくでもイメージしていただけたでしょうか。

それでは、あらためてフリーキャッシュフローの計算式を眺めてみましょう。

フリーキャッシュフロー(FCF)

=営業利益(1-税率)+減価償却費-固定資産投資-増加運転資金

上の式を眺めてみると、2つの内容に分類できることがわかります。

|

☆フリーキャッシュフロー(FCF)の2項目 |

以上より、フリーキャッシュフローを高めるには、(1)損益計算書項目の数値を増やす、(2)貸借対照表項目の支出を抑える、といった2つの方向性が考えられます。

より具体的には、営業利益を高めるための売上増加、売上原価と販売費および一般管理費の圧縮であったり、より売上増加に貢献するような慎重な設備投資を目指すことであったり、あるいは売上債権・棚卸資産の削減や仕入債務の増加など運転資金の削減を目指すなど、のいくつかの対策を打ち出すことができますね。

ここで一つ注意点があります。

フリーキャッシュフローは毎年常に黒字であり続けなければならないのか、ということです。

この点、ある程度の業歴の長さがあり、市場の性質上、業績の成長性や変動に一定の安定的な方向性がある場合には、フリーキャッシュフローの数値が安定するため、これを経営目標として掲げる意義は大きいでしょう。

しかし、何年かに一度の大規模な設備の取替投資があったり、景気の波が比較的激しかったりした場合には、フリーキャッシュフローが赤字となるケースも容認する必要性が出てきます。

さらに、たとえば業歴が比較的浅くて、創業あるいは上場してから間もない時期の成長を第一に考えなければならない時期には、売り上げシェアを短期間で増やすためのマーケティングコストなどが増大するケースも考えられますので、注意が必要です。

その一つのケースとして、資格試験専門学校の大手TAC株式会社とウェブ講座に特化して急成長しており、「スタディング」で最近注目を浴びてきているKIYOラーニング株式会社の業績をチェックしてみましょう。

資料は、両者のホームページに掲載されているIR情報を参考にさせていただいています。

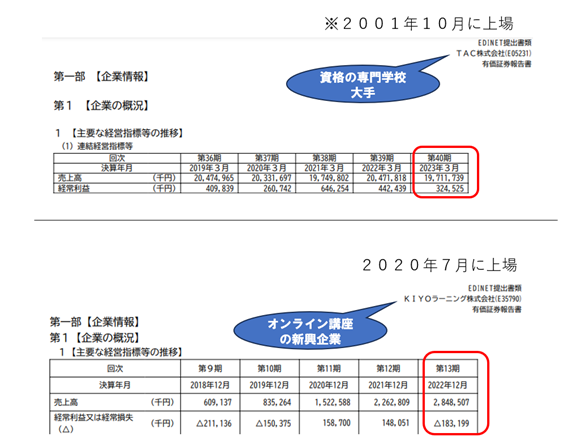

まずは、両者の有価証券報告書より、過去5年間の売上と経常利益(損失)の推移を見ていきます。 TACは資格試験受験生には古くからおなじみの専門学校で、2001年10月に当時のJASDAQ市場に上場し、2004年3月に当時の東証一部に上場しました。

TACは資格試験受験生には古くからおなじみの専門学校で、2001年10月に当時のJASDAQ市場に上場し、2004年3月に当時の東証一部に上場しました。

いっぽう、KIYOラーニング株式会社は2020年7月に当時の東証マザーズに上場してまだ執筆時点で3年程度という新興企業です。

売上高は、TACが197億円(2023年3月期)であるのに対し、KIYOラーニングは28億円(2022年12月期)と、約7倍の開きがあります。

そして、TACは3億2400万円の経常利益を上げていますが、KIYOラーニングは1億8300万円の経常赤字となっていますね。

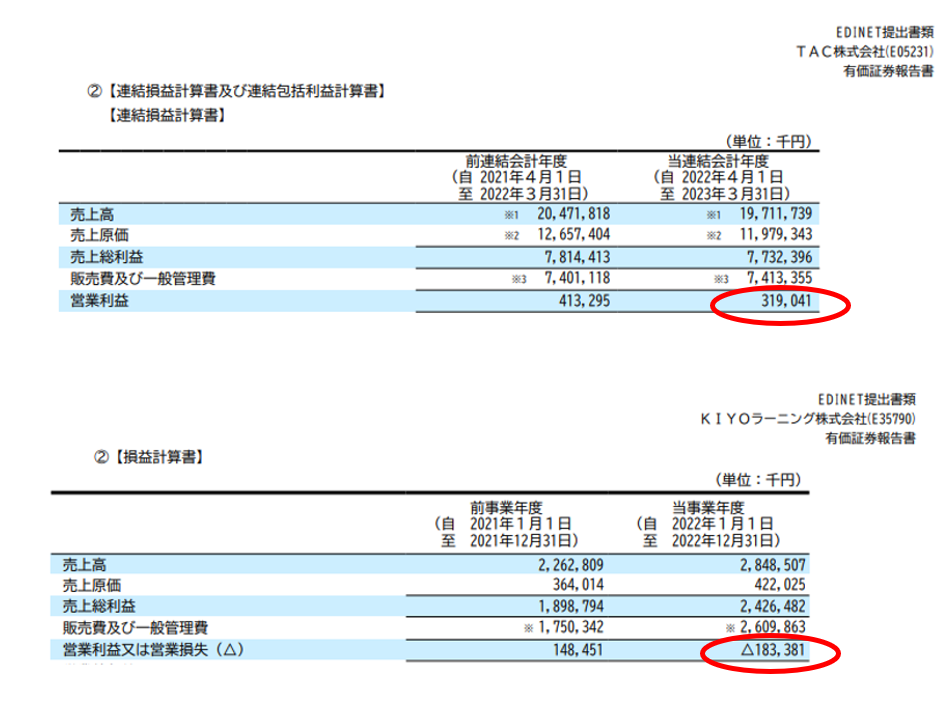

次に、両者の損益計算書を見てみます。

TACは3億1900万円ですが、KIYOラーニングは1億8300万円の営業赤字となっています。

ここだけをみると、TACのほうは本業で利益を出しているが、KIYOラーニングは本業で儲けることができていないじゃないか、という印象を持ってしまいますが、ここで両者の費用の内訳を少し詳しくチェックしてみると、また違った顔が現れてきます。

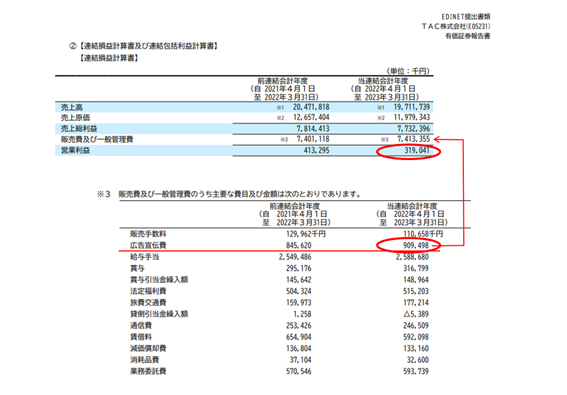

両社の広告宣伝費に注目してみてください。

TACは売上高197億円に対する広告宣伝費が、約9億円です。

売上高広告宣伝費比率は4.6%です。

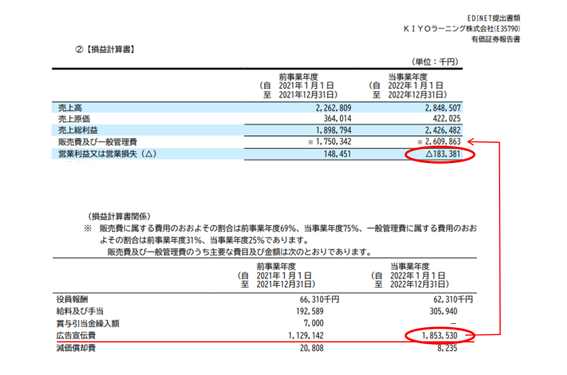

しかし、KIYOラーニングは売上高28億円に対してなんと18億円もの広告宣伝費をかけています。

売上高広告宣伝費率はおどろきの65.7%!なんと売上の3分の2近くもテレビなどの広告宣伝につぎ込んでいるのですね。

売上高はTACの約1/7でありながら、広告宣伝費はTACの2倍というすさまじさです。

一般的には、売上高に対する広告宣伝費率が4~5%程度であるTACの比率が標準モデルに近いと思われます。

この点、KIYOラーニングは2020年に上場したばかりであり、会社の沿革を見ると2010年に法人化して13年ほどという社歴の浅さもあることから、厳しい競争環境下にあって短期間でブランドを確立し、競争上の優位性を手に入れる必要性があるなど、広告宣伝投資に全力を尽くす必要性があったのかもしれません。

(筆者の私見が含まれています)。

これは、創業してから短期間で売上規模を増やし、市場におけるシェアを素早く確保するためには、例えばウェブ環境を主戦場とするビジネスモデルにおいては往々にしてありうる成長戦略として考えることができます。

したがって、仮に2023年3月期の広告宣伝投資が18億円ではなく、前年度と同じ11億円あまりと7億円少なかったら、売上が同じ水準だったとざっくり想定すると営業利益はマイナス1.8億円から約5億円余りまで上昇する計算になります。

このように、広告宣伝費の支出が変化することで、あくまで机の計算上のお話ですが、営業赤字が営業黒字になりうる、という非常に興味深いケーススタディーとみることができます。

KIYOラーニング株式会社の業績の推移をみると、2018年12月が6億円余りの売上ですが、2022年12月には28億円以上と、中4年の間に約4.7倍も売上を成長させています。

5年で2倍でもすごい成長なのに、それが4年で5倍近くですから、驚異的な売上の伸び率ですね。同社の勢いを感じさせるデータといえます。

その原動力として、積極的な広告投資活動があると考えると、納得がいきますね。

企業戦略の深いところを考えていくと、一時的な営業赤字やフリーキャッシュフローの赤字は、長期的に見た場合に許容しうることもある、ということを頭の片隅に置いておくとよいのではないでしょうか。

柴山政行(しばやま まさゆき)

公認会計士・税理士

柴山会計ラーニング株式会社代表 公認会計士税理士事務所所長

公認会計士・税理士としての業務のほか、経営者や税理士向けにコンサルティング指導、メルマガ・インターネットを中心とした簿記・会計教材の製作、会計関連の講演やセミナーなど、多岐にわたって精力的に行っている。 また、小中学生から始められる簿記・会計教育「キッズ★BOKI」のメソッドを開発し、その普及に力を注いでいる。

<柴山会計ラーニング株式会社>

https://bokikaikei.info/

<柴山政行のYou Tube会計大学>

https://www.youtube.com/@shibayama999